Fed, sentiment, AI a akcie

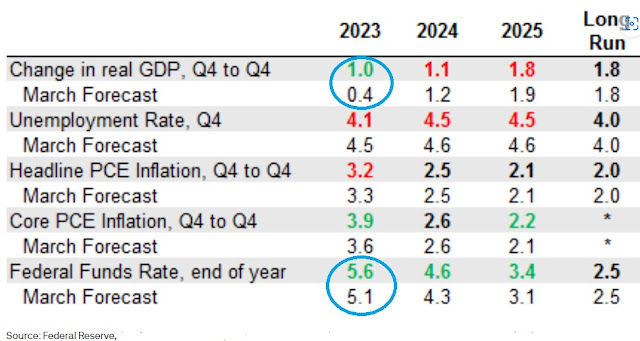

Tento týden poprvé od začátku 2022 ponechala americká centrální banka (Fed) Fed funds sazbu beze změny v pásmu 5 – 5,25%. Komentář k rozhodnutí FOMC výboru však byl relativně „jestřábí“ a guvernér Jerome Powell nazbačil možné další dvě zvýšení tento rok (dle medián dot plot) a v sumáři ekonomického odhadu:

Zpoždění mezi

posledním zvýšením sazby a následnou recesí (pakliže nedošlo k soft

landing) se pohybuje od 10-17 měsíců. Pakliže vezmeme, že Fed ukončil

úrokový utahovací cyklus minulý měsíc, tak recese by mohla následovat začátkem

nebo v druhé polovině 2024.

Nicméně Fed má

dále v 2024 projekci růstu

produktu o 1,1% při v podstatě

dosažení cíle jádrové inflace k 2%. Čili trh na chicagské burze tak oceňuje v tuto chvíli jen jedno

potenciální zvýšení o 0,25 procentního bodu tento rok předtím než bude banka obracet a snižovat sazbu k dosažení

„soft landingu“ ekonomiky. Je nutné si uvědomit klíčovou věc a to, že federální

dluh k HDP se pohybuje nad 120% a pro jeho redukci je nutný silný růst ekonomiky, relatině vyšší

inflaci a relativně nízké sazby pro udržitelnou dluhovou službu. To jest ideální

je sazbu dále nezvyšovat (je již dostatečně restriktivní) a v zákulisí se domnívám je i hlavní scénář Fedu, přes veškerý jawboning pro

ukotvení inflačních očekávání.

Akciový trh

reagoval zpočátku poklesem, ale po důkladnějším přepočítání faktů silněji

posiloval. Sentiment, jakožto kontrariánský indikátor, je smíšený. Put/Cal

poměr je průměrný, dle AAII je „býčí“

z 45% and historickým

průměrem 37%, avšak během

technologické bubliny v 2000 byl i 75%! Dle průzkumu newyorského Fedu je ale odhad

spotřebitelů, že akcie budou výše za rok relativně velmi nízko:

Dle banky Goldman

Sachs (GS) by měla adaptace

umělé inteligence AI zvýšit produktivitu o 1,5% p.a. během 10 let. Nasdaq 100 index má tento rok velmi silnou výkonnost. V mé

praxi lze pozorovat zvláště za poslední týdny u swing systémů obchodujícíh na

nákupní straně. Viz. příklad pro názornost trading algoritmus od slovenských

developerů v praxi:

Závěrem se pojďme

podívat na vývoj polulárních index kontraktů na mini Nasdaq 100 a large-cap mini S&P 500 a jejich

poměrový spread na burze v Chicagu, od polovinz 2020 (SOL Trader, denní data):

Upozornění: Nejedná

se o investiční doporučení, článek má jen a pouze vzdělávací charakter. Obchodování instrumentů ať již burzovních nebo mimoburzovních

s sebou nese potenciální velké riziko, nejen výnos

a není vhodné pro každého. Rozhodnutí

obchodovat je odpovědností každého jednotlivce a jedině on/ ona sám(a) nese za svá rozhodnutí plnou odpovědnost. Nikdy se nepouštějte do obchodů, jejichž podstatě plně nerozumíte. Minulé výnosy nejsou garancí výnosů budoucích.

Komentáře

Okomentovat