Růst produktivity jako klíčový faktor

Výroční konference centrálních bankéřů v v nádherném Jackson Hole Wyomingu nepřinesla (kromě zvýšené intradenní volatility) zase tak nic nového. Je evidentní, že bankéři čekají na další inflační data, která by dále potvrdila klesající tendenci. Poslední jádrová inflace (bez volatilních cen energií a potravin) byla 4,7% p.a., nejnižší od podzimu 2021 (inflace jako celek 3,2% p.a.). Fedem (americkou centrální bankou) preferovaná jádrová PCE inflace (za co se skutečně utrácí) je dokonce nižší na 4,1% p.a. Teď významnou složku inflačních čísel tvoří nájemné, nicméně nájemné odhadované na základě dotazníku respondetnů vlastnících nemovitosti, ve kterých sami žijí a ani je nepronajímají. Jen odhad, kolik by potenciálně učtovali za nájem. Co více, jedná se o zpoždění mnoha měsíců a při pohledu na indexy nájemného skutečně nabízeného na komerčních serverech je ztřetelný klesající trend. To po přepočtu inflačních čísel se stávajícími čísly z nájemného přibližuje inflaci k 2% p.a., tudíž již inflačnímu cíli. Ze strany Fedu se tedy jedná o velmi obezřetný krok při naznačování možnýcch dalších zvýšení, v případě, že inflační data přicházela nad očekávání výše s tím, že doufá, že budou v rámci očekávání nebo pod.

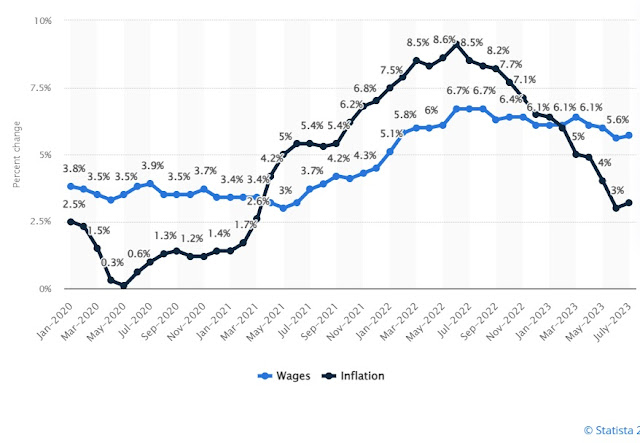

Jedním ze strašáků

Fedu zůstává těsný trh práce (postupně se také stabilizující) a růst reálné

mzdy (mzda modře, inflace černě):

Je nutné si uvědomit, že v huistorickém kontextu se jedná o zhruba

průměrný růst mezd u posleních čísel. Čili nemůžeme mluvit o nákladově tažené potenciální inflaci. Ostaně jak naznačil

prezident chicagské pobočky Fedu Austan Goolsbee u mezd se jedná o zpožděný

indikátor reagující na vývoj cen v ekonomice po určité době, to jest

stávající čísla jsou reakcí na cenový vývoj někde před rokem, kde byl růst indexu

spotřebitelských cen dvojnásobný. Co více, růst reálné mzdy je důležitý pro ekonomický

růst americké ekonomiky, tvořené z téměř 70% soukromou spotřebou.

Vyšší růst mezd

je navíc možný bez toho aniž by se náklady promítaly do cen finální produkce

statků a služeb na trhu (růst inflace) pří růstu produktivity. Skutečně,

pohlédněme na roční růsty jednotkových nákladů práce za posledních 10

let:

Ty jsou klesající. Naopak růst produktivity byl 3,7% za 2. kartál tohoto roku, nejvíce od 2020 a and historickým průměrem 2,2% od 50. let. Co má a bude mít dale vliv? Jednak je to rozsáhlé fiskální investiční stimuly (naposledy Chips & Science a Inflation Reduction Acts v řádu celkově kolem 270 mld USD) a hlavně do budoucna rozvoj AI. Poslední výsledky a odhady do budoucna společnosti Nvidia opět nad očekávání vypovídají o rozmachu v této oblasti, v oblasti transformace datových center:

¨Co automobil znamenal pro mobilitu to AI znamená pro produktivitu. Historicky růst produktivity nad 2% je asociován s výraznně pozitivními ekonomickými výsledky. Domnívám se, že Fed by mohl být definitivně na konci zvyšování fed funds sazby, ale i další negativa s potenciální tendece utahovat monetární politiku (kariérně je pro ně llepší zkrotit inflaci za každou cenu i za cenu recese, bohužel) by měly být převáženy příchozí technologickou revolucí a odolností ekonomiky.

Závěrem se pojdmě

podívat na populární kontrakty na mini Nasdaq 100 (NQ) na chicagské burze CME a 10-leté vládní dluhopisy na chicagské Small

Exchange (cena vyjádřená jako výnos do splatnosti x 10 jako reálné číslo float, ne jako procento) a jejich poměrový komoditní spread na burzách

v Chicagu, od 2021 (SOL Trader, denní data):

Komentáře

Okomentovat