Co čekat od akcií v 2024?

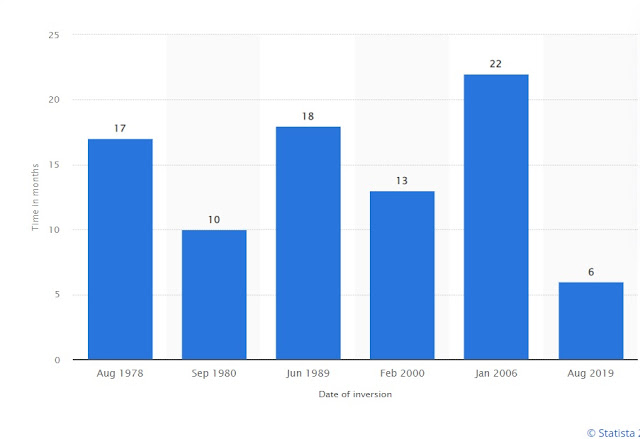

Dalo by se říci, že po silném roce jako tento, kdy S&P 500 index je v plusu přes 20% (total return) musí přijít naopak mnohem horší rok následující. Jak jsem psal minule: „Jak se historicky daří indexu S&P 500 po ukončení úrokového utahovacího cyklu centrální bankou? V průměru 16% za 12 měsíců po jeho ukončení. Tento týden jsme mohli zaznamenat změnu v rétorice americké centrální banky (Fed), ne tak u té evropské (ECB). Fed snížil v sumáři ekonomikcých projekcí odhad jádrové inflace (core PCE) na 3,2 z 3,7% tento rok a také na příští rok blízko cílovaných 2% (v reálu to tam už je po správném započtení nezpožděných dat z realitního trhu). Co víc odhaduje 3 snížení Fed funds sazby v 2024 oproti 2 ze září:

V prvním ideálním

scénáři by pak měla ekonomika reálně růst, i když zřejmě nižším tempem než

tento rok a akcelerovat koncem 2024. Globálně by pak produkt měl růst 2,2% v 2024 a 2,8% v 2025.Firemní zisky by měly růst 5% příští a 7% další rok. Americké firemní zisky rostly na rekorní úroveň

počátkem tohoto měsíce, naznačující rostoucí trend i ve 4.kvartále a dale pak v 2024. Rozmach a větší uplatnění AI by mohlo vést k expanzi

ve forward PE multiplikátoru. 12-ti měsíční forward PE multiplikátor u S8P 500 je 19,3, což je and 5-ti

letým i 10-ti letým průměrem. Nicméně, průměr po finanční

krizi 2008 byl 21,6. Koncem 90. let klíčová Fed funds sazba byla podobně

jako nyní 5,2% a forward P/E bylo v průměru 25.

Co historicky

následuje po 20+% zhodnocení

S&P 500?:

Závěrem se pojďme podívat na vývoj polulárních index

kontraktů na large-cap micro S&P 500 (MES) a small-cap micro Russell 2000 (M2K) a jejich poměrový spread na burze v Chicagu,

od pošátku 2020 (SOL Trader,

denní data):

Upozornění: Nejedná

se o investiční doporučení, článek má jen a pouze vzdělávací charakter. Obchodování instrumentů ať již burzovních nebo mimoburzovních

s sebou nese potenciální velké riziko, nejen výnos

a není vhodné pro každého. Rozhodnutí

obchodovat je odpovědností každého jednotlivce a jedině on/ ona sám(a) nese za svá rozhodnutí plnou odpovědnost. Nikdy se nepouštějte do obchodů, jejichž podstatě plně nerozumíte. Minulé výnosy nejsou garancí výnosů budoucích.

Komentáře

Okomentovat